Thị trường 2022 sắp khép lại sau hàng loạt sự kiện có thể coi là vô cùng tồi tệ với thị trường crypto. Hàng loạt các tay to và ông lớn đã gục ngã trước sự khắc nghiệt của thị trường. Hãy cùng Holdstation điểm lại những sự kiện nổi bật đã gây ra các ảnh hưởng nặng nề lên thị trường tiền điện tử qua bài viết này nhé!

Các vụ hack Crypto trong năm 2022

Có thể nói năm 2022 là năm mà các vụ hack trong thị trường crypto diễn ra với tần suất rất nhiều. Các vụ hack nào đã ảnh hưởng không nhỏ đến niềm tin người dùng vào các dự án crypto. Vậy khi nhìn lại các sự kiện hack của năm 2022 chúng ta rút ra được những kinh nghiệm gì?

Điểm chung của các vụ hack năm nay

Các cuộc tấn công đa số đều nhắm vào các mạng lưới top đầu

Theo dữ liệu từ REKT Database của Defi Yield kể từ đầu năm 2022. 80% vụ các vụ hack là diễn ra ở các blockchain top đầu như Ethereum, BSC và Solana. Điều này cũng không có gì khó hiểu khi đây là những blockchain thu hút dòng tiền chảy về nhiều nhất trong thị trường crypto.

Tuy nhiên ở trên các hệ sinh thái top đầu thì đa số các dự án đều chỉ được làm để bắt trend hay được làm lại từ các dự án lớn có sẵn với mục đích chính là theo đuổi lợi nhuận một cách nhanh chóng. Dẫn đến các quá trình đốt cháy giai đoạn ở các khâu lập trình hay chạy code. Khiến cho các lớp bảo mật của dự án trở lên lỏng lẻo và tạo ra nhiều lỗ hổng bảo mật.

Hậu quả là các hacker đã tấn công và cướp đi những số tiền khổng lồ, các dự án trở nên mất uy tín với người dùng. Mục tiêu chạy đua lợi nhuận cũng bỗng chốc tan thành mây khói.

Các cầu nối là mục tiêu ưa thích của các hacker

Khởi đầu cho năm 2022 là vụ hack cầu Wormhole với thiệt hại lên đến hơn $326 triệu đô. Tiếp nối theo sau đó hàng chục các vụ hack cầu lớn nhỏ khác diễn ra điển hình có thể kể đến như cầu nối Roin đã bị hack đến hơn $625 triệu đô hay cầu BNB cross chain đã bị hack và thiệt hại hơn $300 triệu đô.

Đặc điểm chung của các vụ hack cầu là số tiền thiệt hại vô cùng lớn, chứng tỏ cho việc vấn đề của các cầu nối nói chung đang gặp phải những lỗ hổng rất lớn về bảo mật. Theo ước tính, nếu chỉ tính riêng của các vụ hack cầu, con số này đã chiếm đến hơn 2/3 số lượng tiền thiệt hại của tổng các vụ hack trong năm 2022.

Bài học từ các vụ hack của năm 2022

Nâng cao chú trọng bảo mật

Các cầu nối đang là mục tiêu ưu thích của các hacker khi ở đây là trạm trung chuyển tiền cực lớn giữa các chain. Quá trình viết code không cẩn thận của các nhà phát triển dự án đã dẫn đến nhiều hệ lụy trầm trọng sau này.

Không đặt trọn niềm tin cho bất kì dự án nào!

Luôn đảm bảo việc các dự án bạn "xuống tiền" đã được audit bởi các tổ chức có uy tín như: Certik, Verichains,... trước khi người dùng có ý định sử dụng và trải nghiệm. Hoặc nên sử dụng ví phụ kết hợp phân bổ vốn hợp lý khi có bất kì ý định trải nghiệm các dự án không minh bạch nào.

Trau dồi thật nhiều kiến thức

Việc có môt lượng kiến thức đủ sâu rộng, sẽ phần nào giúp người dùng và các nhà đầu tư phòng tránh được nhưng rủi ro về scam hay bị mất tiền một cách không đáng có.

Thêm thật nhiều kiến thức cũng là một hành trang giúp cho các nhà đầu tư bước vào mùa uptrend mới tự tin và tự tìm kiếm trend cũng như các các cơ hội đầu tư tiềm năng.

Sự Sụp Đổ của LUNA và hiệu ứng domino phá sản của các ông lớn

Một trong những sự kiện đã khiến cả thị trường crypto chìm trong những ngày "đẫm máu" của năm 2022 chính là sự sụp đổ của Luna, chủ nhân của stable coin thuật toán $UST và token $LUNA.

Sự "ra đi" của LUNA (12/05)

Sự hoàn hảo "chết người"

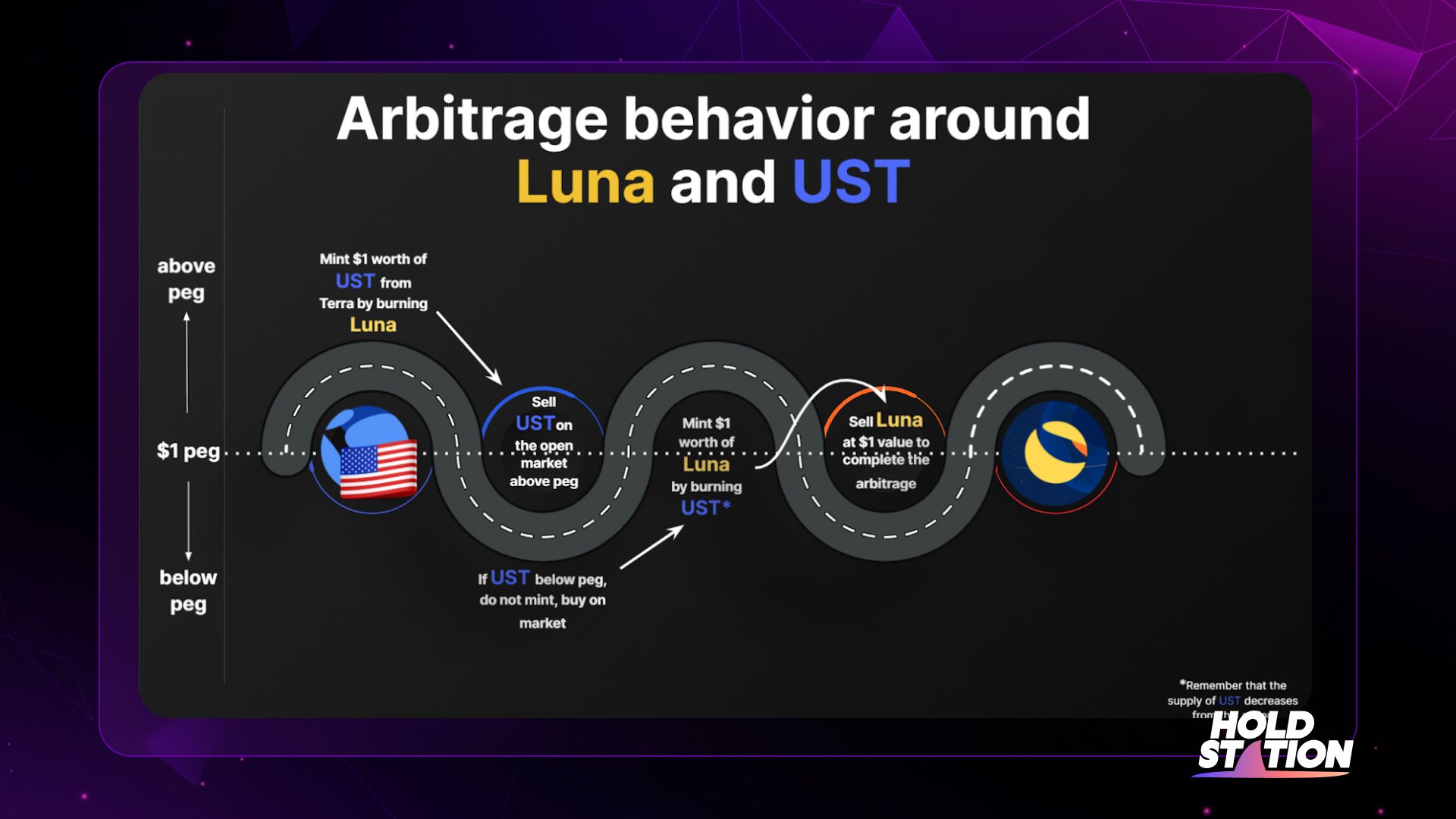

Khi giá UST thấp, người chơi sẽ mua và đổi thành Luna để kiếm lời. Ngược lại, khi giá UST cao, người chơi có thể đổi số LUNA tương đương một USD thành một UST để ăn chênh lệch.

Luna có mối liên hệ mật thiết với UST. Token này có tổng cung một tỷ coin. Nếu mạng lưới vượt quá một tỷ, mạng Terra sẽ đốt Luna cho đến khi nguồn cung trở lại mức cân bằng.

Cơ chế đúc và burn $LUNA cũng như $UST được quản lý bằng các thuật toán phức tạp tưởng như hoàn hảo nhưng cuối cùng lại sụp đổ. Vậy đâu là nguyên nhân của câu chuyện này?

Lí do và quá trình $UST sụp đổ

Chất xúc tác dẫn đến đà lao dốc là do hàng loạt đợt rút tiền lớn khỏi Anchor Protocol, một dạng ngân hàng tiền số được Terraform thành lập. Những nền tảng như vậy được các nhà đầu tư sử dụng để thu lời bằng cách cho vay tiền số.

Lượng giao dịch lớn trên Anchor khiến thuật toán cân bằng giữa UST và Luna biến động mạnh, gây tình trạng de-peg đối với UST.

Ngày 05/05: Những ngày trước sự sụp đổ

– Mô hình burn và đúc ra UST cũng như LUNA vẫn hoạt động bình thường

Ngày 08/05: Viên domino đầu tiên ngã xuống

– Pool UST bị tấn công trên Curve, BTC giảm kéo theo LUNA, dẫn đến việc UST mất ngưỡng 1 USD (de-peg) lần đầu, giảm về 0.9857 USD.

– Các quỹ hậu thuẫn cho Terra, như là Jump Crypto, thu mua lượng lớn UST để trợ giá.

– CEO Terraform Labs, Do Kwon trấn an cộng đồng mọi thứ vẫn ổn.

Ngày 09/05: Tình hình tạm ổn định

– UST vẫn chưa về lại mốc 1 USD.

– LFG (Luna Foundation Guards) thông báo “xuất quỹ” 750 triệu USD Bitcoin và 750 triệu UST nhằm ổn định tỷ giá, đưa UST về lại mốc 1 USD.

Ngày 10/05: Nỗ lực cuối cùng của LFG

– UST de-peg lần 2 về 0.60 USD, LUNA sập về 26 USD.

– Luna Foundation Guard chuyển toàn bộ 1,2 tỷ USD Bitcoin còn lại lên các sàn, song không rõ là có bán để trợ giá UST hay không.

– UST sau đó phục hồi lên vùng 0.8 – 0.9 USD.

Sáng ngày 11/05: LUNA – UST sập

– UST tiếp tục de-peg lần 3 về 0.67 USD, LUNA dump về 13 USD.

– Xuất hiện tin đồn Luna Foundation Guard đang gọi vốn từ các quỹ lớn để tiếp tục có thêm tiền cứu UST, song thỏa thuận đã đổ bể khi giá LUNA chia 2 trong vòng 12 giờ đồng hồ.

– Do Kwon trấn an cộng đồng, hứa đang vạch ra kế hoạch giải quyết.

Chiều, tối ngày 11/05: Do Kwon tuyên bố “hy sinh LUNA để cứu UST”

– UST de-peg lần 4 về 0.22 USD, giá LUNA chia 19 lần so với buổi sáng, giảm về 0.68 USD.

– CEO Do Kwon thông báo sẽ gia tăng lượng cung LUNA phát hành ra thị trường để mua vào UST, khôi phục mốc giá 1 USD.

CEO Terra chính thức lên tiếng

Ngày 12/05: Nhiễu loạn thông tin

– LUNA lập đáy mới của 0.45 USD, UST tạm phục hồi lên 0.8 USD.

– Xuất hiện tin đồn LUNA và UST bị các quỹ đầu tư truyền thống “đánh sập”, các quỹ và sàn nhanh chóng phủ nhận. Cộng đồng crypto “tẩy chay” LUNA-UST.

– Xuất hiện cáo buộc Do Kwon đứng sau dự án BasisCash, một dự án stablecoin thuật toán đã thất bại vào năm 2020.

– Terra công bố kế hoạch đốt 1,3 tỷ UST nhằm kéo giá.

Ngày 13/05: LUNA-UST "hết thuốc chữa"

– Lượng cung LUNA tăng từ 400 triệu lên 6,9 nghìn tỷ trong vòng 72 giờ, giá giảm về 0.00000112 USD.

– UST de-peg lần 5 về 0.037 USD và mãi mãi không thể về $1.

– Binance hủy giao dịch spot, futures, margin và các sản phẩm có liên hệ đến LUNA/UST, chỉ chừa lại 2 cặp spot là LUNA/BUSD và UST/BUSD.

– Terra phải cho dừng blockchain 2 lần trong vòng 12 giờ đồng hồ để đảm bảo an ninh cho mạng lưới.

– Terra sau đó đã có cuộc họp với với CZ, quyết định ngừng tăng lượng cung LUNA và nối lại blockchain. Binance nối lại giao dịch LUNA/BUSD và UST/BUSD.

Domino phá sản của Celsius, 3AC và Voyager

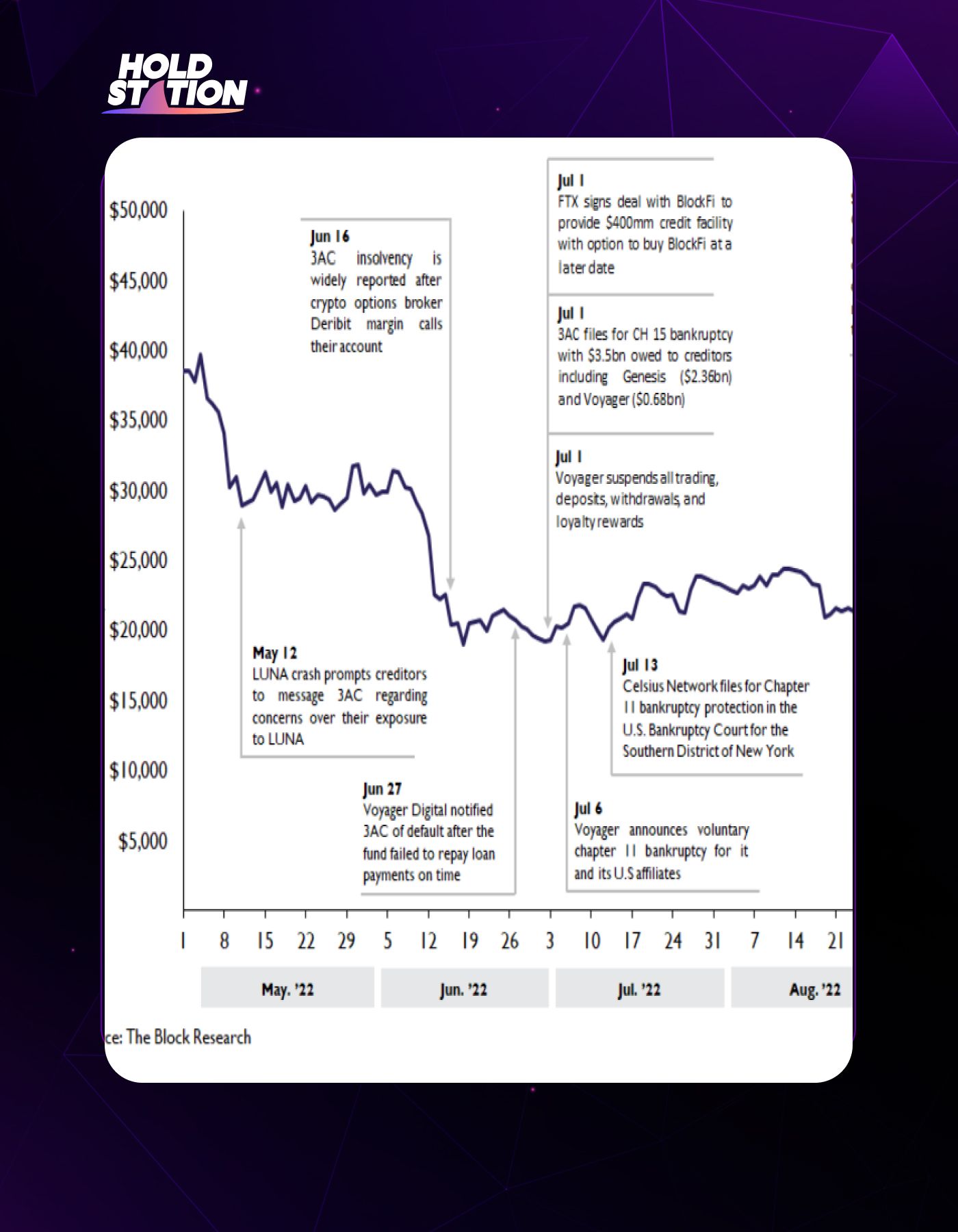

3AC phá sản (01/07)

Từ chỗ quản lý 10 tỷ USD đến khi không còn một xu, sự sụp đổ quỹ đầu tư tiền mã hóa Three Arrows Capital đã kéo theo nhiều nhà đầu tư xuống đáy.

Chiến lược của Three Arrows là vay tiền từ khắp nơi rồi đầu tư vào các dự án tiền mã hóa khác. 3AC đã tồn tại khoảng một thập kỷ, giúp cho hai nhà sáng lập Zhu Su và Kyle Davies đạt được mức độ tín nhiệm trong ngành công nghiệp tiền số. Zhu Su còn là host của một podcast về crypto phổ biến.

Sự sụp đổ của Three Arrows Capital có liên quan tới cú sập hồi tháng 5 của UST. 3AC cho biết đã đầu tư 200 triệu USD vào LUNA. Các báo cáo khác cho rằng khoản tiền đầu tư lên đến hơn 600 triệu đô. Dù con số chính xác là gì, nó cũng trở nên vô giá trị khi dự án thất bại.

Câu chuyện của 3AC không khác gì Celsius khi quỹ này cũng đã cam kết với khách hàng của mình tỉ suất sinh lời 20% 1 năm. Việc phải trả lãi cao nhưng quỹ đầu tư lại không tại ra lợi nhuận đã khiến 3 mũi tên sau hơn 1 thập kỉ hoạt động cũng đã bị "gãy"

Voyager phá sản (06/07)

Tương tự như 3AC, nguyên nhẫn dẫn đến sự sụp đổ của Voyager cũng đến từ việc vay và cho vay. Three Arrows Capital (3AC) đã đệ đơn phá sản do đó đã không thể thực hiện nghĩa vụ thanh toán nợ cho khoản vay hơn 670 triệu USD cho Voyager. Việc mất trắng khoản đầu tư 670 triệu đô đã khiến Voyager chịu áp lực cho các chủ nợ của mình.

Một trong những chủ nợ lớn nhất của Voyager là Alameda Research với khoản vay gần 500 triệu đô. Sau khi Voyager nộp đơn phá sản Alameda gần như cũng đã mất trắng khoản tiền này (Thêm một yếu tố dẫn đến sự sụp đổ của Alameda sau này)

Celsius phá sản (13/07)

Ở trường hợp của Celsius, việc hứa hẹn trả lợi nhuận hàng năm cao 2 con số là nguyên nhân chính dẫn đến sự sụp đổ của ông lớn này.

Họ đã trợ cấp và chịu lỗ để thu hút lượng lớn khách hàng. Về cơ bản, họ đã thu lợi nhuận như mô hình đa cấp Ponzi. Quỹ này đã dùng tiền khách hàng gửi để đầu tư vào các nền tảng hứa hẹn trả lợi tức cao ngất ngưởng để giữ mô hình kinh doanh của nền tảng tiếp tục phát triển.

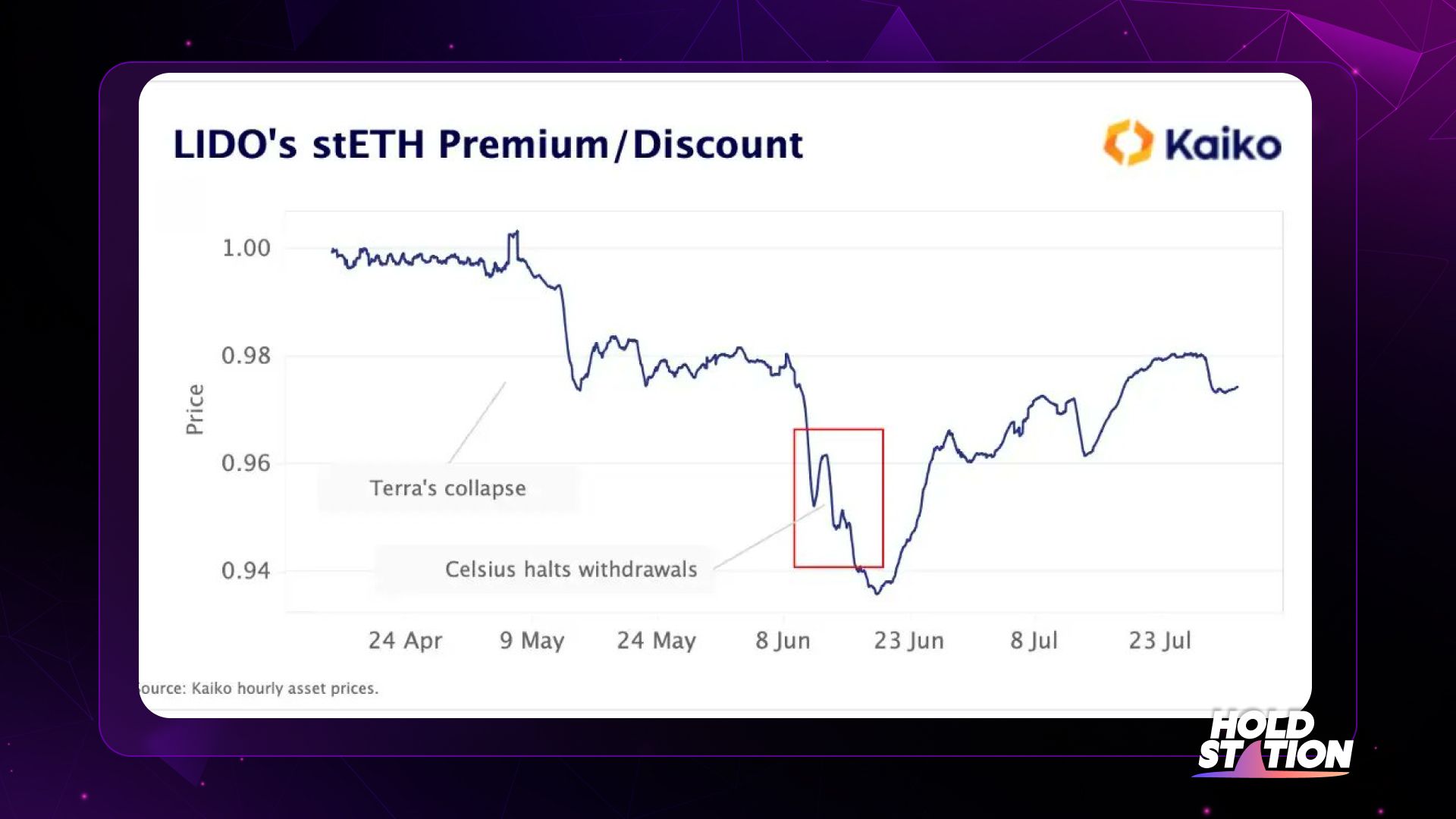

Theo The Block, Celsius đầu tư ít nhất nửa tỷ USD vào Anchor, một nền tảng cho vay UST . Và khi Luna sụp đổ, UST de-peg. Celsius đã "bay" sạch khoản đầu tư nửa tỷ của mình. Bên cạnh đó cũng là việc đầu tư số lượng stETH trên Lido Finance quá lớn, mà stETH lại mất peg đối với ETH do sự chuyển đổi stETH sang ETH tăng đột biến, đứng sau là 3AC và Alameda Research dẫn đến khủng hoảng thanh khoản trầm trọng.

Việc lấy tiền của khách hành đi đầu tư vào các danh mục mạo hiểm. Xong, những danh mục này không tạo ra lãi mà lại phá sản đã biến Celsius trở thành con nợ của hơn 100.000 chủ nợ. Một trong những chủ nợ của Celsius có thể kể đến như Alameda Research và FTX. Đây cũng có thể là một trong những nguyên nhân dẫn đến sự sụp đổ của Alameda và FTX sau này.

Bài học rút ra từ chuỗi domino phá sản

Điểm chung phá sản

Cả 3 ông lớn Celsius, 3AC và Voyager đều là những quỹ lớn và có nhiều uy tín trong thị trường. Tuy nhiên, vấn đề quản trị rủi ro, được coi là quan trọng nhất trong thị trường tài chính đã bị xem nhẹ ở cả 3 ông lớn này.

Các ông lớn này đều sử dụng chiến lược vay tiền của khách hàng, khoản đầu tư hay cho vay từ các ông lớn và đem đi đầu tư vào các danh mục đầu tư staking cam kết lợi nhuận 2 con số. Để có tiền trả lãi cho các khách hàng, các ông lớn đã liên tục đưa ra những chiêu trò mời gọi các nhà đầu tư nhỏ lẻ mới với cam kết trả lãi cao. Việc lấy tiền người sau trả lãi cho người tham gia trước đã tạo nên mô hình ponzi khiến việc kinh doanh không bền vững. Chỉ cần một biến cố bất ngờ xảy ra cũng có thể khiến

Việc vay và cho vay trồng chéo của 3 ông lớn đều có liên kết về một điểm chung là dùng số tiền đó đầu tư vào Luna. Đến khi Luna sụp đổ thì các khoản đầu tư vào đây đã mất trắng dẫn đến ảnh hưởng cuối cùng là các nhà đầu tư đã mất đi toàn bộ số tiền của mình.

Bài học cho thị trường

-Mô hình vay và cho vay với cam kết trả lãi cao sau đó đem đi đầu tư mạo hiểm (2 con số 1 năm) đã khiến cho các quỹ lớn bốc hơi hàng trăm triệu đô rồi phá sản. Các chiến lược kiếm lợi nhuận cao chỉ trong thời gian ngắn đã khiến các ông lớn phải trả giá. Chứng minh cho mô hình kinh doanh vay và cho vay sau đó đem đi đầu tư ở các dự án trả lãi cao đã không đem lại hiệu quả.

-Các dự án cũng đã không đánh giá được đầy đủ rủi ro của các mô hình kinh doanh, cụ thể ở đây là cơ chế thuật toán tự động burn và đúc của Luna. Chính vì thế, việc đánh giá được toàn diện các điểm mạnh yếu của dự án là vô cùng quan trọng. Không nên chỉ thấy được điểm mạnh quá tốt mà bỏ qua những điểm yếu nhỏ "chết người".

-Các yếu tố vĩ mô đã và đang ngày càng ảnh hưởng đến thị trường crypto nhiều hơn. Ngoài việc đánh giá riêng dự án, cần xem xét thêm các yếu tố thị trường cũng như vĩ mô có thể ảnh hưởng đến tương lai phát triển của dự án.

Bài học cho các nhà đầu tư

-Các nhà đầu tư thường mù quáng tin vào những lời gọi mời đầu tư với hứa hẹn trả lãi suất khủng mà không xem xét kĩ tính chất minh bạch cũng như cơ chế hoạt động kinh doanh của dự án. Dẫn đến hệ lụy thiệt hại khoản tiền đem đi đầu tư hay thậm chí là mất trắng.

-Luôn sáng suốt với bất kì quảng cáo về mô hình kinh doanh mới nào, vì rất có thể chỉ là "bình mới, rượu cũ". Trò chơi Ponzi mang tiền người mới trả cho người cũ không bền vững sẽ luôn lôi cuốn những nhà đầu tư không tỉnh táo. Bất kỳ quyết định đầu tư nào đều nên có sự phân bổ vốn hơp·

Sự sụp đổ của đế chế FTX - Thị trường lao dốc mạnh

Chắc hẳn nhiều người vẫn còn nhớ sự sụp đổ của đế chế FTX gần đây đã dẫn tới sự khủng hoảng lớn và gây nhiều hệ lụy cho thị trường crypto. Hãy cùng nhìn lại sự kiện lớn này đã diễn ra như nào dưới đây.

Diễn biến:

- Ngày 2/11: CoinDesk công bố bảng cân đối kế toán không mấy mạnh khỏe của FTX.

- Ngày 6/11: Sau khi kiểm tra lại bảng cân đối kế toán trên, CZ Binance đưa ra thông báo về việc hiện tại ông đang bán bớt khoảng 23 triệu đô la FTT hiện có và sẽ thanh lí hết token FTT đang nắm giữ.

- Ngày 7/11: CZ tiết lộ thêm FTX có thể sẽ gây ra khủng hoảng lớn như Luna. Điều này đã khiến cho nhà đầu tư ồ ạt rút tiền ra khỏi FTX, khoảng 300 triệu USD stablecoin đã bị rút sạch dẫn đến FTX cạn sạch tiền. Khẩn cấp, FTX cầu cứu Alamenda cung cấp gấp 257 triệu USD và thế chấp cho Alamenda bằng token FTT có tổng giá trị trên.

- Ngày 8/11: Chỉ sau 2 ngày CZ đưa ra thông báo bán FTT, thị trường chìm trong sắc đỏ, BTC mất mốc 21k xuống còn 15k5.

- Ngày 10/11: FTX được CZ thỏa thuận mua lại nhưng vẫn toàn quyền rút bất kì lúc nào, điều này dẫn đến việc giá của FTT được tăng nhẹ trong vài tiếng và rồi lại tiếp tục rơi thảm. Sau đó CZ đã chấm dứt việc mua lại FTX, FTX rơi vào khủng hoảng và thực sự sụp đổ.

Hậu quả:

- FTX sụp đổ, kéo theo quỹ đầu tư lớn là Alamenda.

- Hệ sinh thái Solana tan nát và chị ảnh hưởng lớn nhất, validator ồ ạt rút khỏi hệ sinh thái, giá giảm mạnh từ $36 xuống còn $13.

- Hàng loạt các tổ chức, dự án bị ảnh hưởng do được FTX/Alamenda tài trợ như Fantom, Sushiswap, Bonfida,… Không chỉ thế hai blockchain lớn là Aptos và Sui rất được kì vọng đều có sự tham gia đầu tư của FTX.

- Toàn thị trường bị ảnh hưởng tiêu cực từ khủng hoảng này, thị trường bán tháo hàng loạt kéo cả thị trường chung đi xuống, giá BTC lao dốc từ 21k xuống 15k5.

Binance gặp FUD - Binance USD mất peg

Ngay sau khủng hoảng sụp đổ đế chế FTX, Binance đã công bố bằng chứng về tài sản của Binance nhưng cũng dính phải những nghi vấn và những thông tin khiến Binance đã có không ít khó khăn vào tháng cuối của 2022. Hãy cùng nhìn lại về những tin đồn gây khó khăn cho Binance trong thời gian vừa qua.

Diễn biến:

- Ngày 11/12: Wall Street nghi ngờ về bằng chứng dự trữ "Proof of reserve" của Binance. Sau đó liên tục bị bên kiểm toán Mazars đưa ra những thông tin cho rằng Binance không thực sự có đầy đủ tài sản như trong báo cáo và có những hành động gây nên những nghi ngờ cho Binance. Điều này đã tạo nên một thông tin cho rằng Binance không có tài sản thế chấp đảm bảo khiến cho BUSD mất peg một phần nhỏ, nhưng đã quay trở lại sau ít giờ đồng hồ.

- Ngày 13/12: khoảng 1,9 tỷ USD đã bị rút khỏi Binance trong 24 giờ. Đây là một con số lớn đối với một khoản tiền được rút ra khỏi một sàn giao dịch tiền ảo. Tuy nhiên, một nhà phân tích của Arkham nhận định rằng điều này “có vẻ không quá bất thường” nếu so sánh với khối tài sản trị giá 64 tỷ USD mà Binance đang quản lý. Liên tục là những tin đồn tiêu cực, giá của BNB cũng đã có những cú lao dốc từ $290 xuống $231.

- Tuy nhiên, những cáo buộc dành cho Binance không thật sự quá nguy hiểm khi xem xét kĩ lưỡng. Có lẽ mọi thứ chỉ là những tin đồn gây hoang mang cho nhà đầu tư.

Bài học rút ra từ FTX và Binance

Bài học cho nhà đầu tư:

- Ngành công nghiệp blockchain bùng nổ nhanh chóng và với tốc độ đáng kinh ngạc, nhưng chính vì thế gây fomo đến tâm lí nhà đầu tư “muốn giàu nhanh”, dẫn đến những việc như đầu tư mà không thực sự hiểu mình đang đầu tư vào cái gì. —> Nhà đầu tư chỉ nên đầu tư vào những gì mình thực sự hiểu.

- Đế chế lớn chưa chắc đã đúng, không được quá tin tưởng những khoản đầu tư mà không xem xét kĩ lưỡng.

Bài học cho thị trường - dự án:

- Luôn chuẩn bị sẵn trước những phương án đối phó khi gặp khủng hoảng. Tương tự như nhà đầu tư, thị trường hoặc những nhà phát triển cần cẩn trọng trước những đế chế lớn, không có gì là "too big to fail" cả, khoản đầu tư nào cũng đều có mức độ rủi ro.

Holdstation Wallet - Your Gate to Web3 💜🦈

Make DeFi as easy as CeFi!

Tuyên bố miễn trừ trách nhiệm:

Các thông tin, tuyên bố và dự đoán trong bài viết này, bao gồm cả các ý kiến đã thể hiện, được dựa trên các nguồn thông tin mà Holdstation cho là đáng tin cậy. Các ý kiến thể hiện trong bài viết này là ý kiến cá nhân được đưa ra sau khi xem xét kỹ càng và cẩn thận dựa trên những thông tin tốt nhất chúng tôi có tại thời điểm viết bài. Bài viết này không và không nên được giải thích như một lời đề nghị hay lôi kéo mua/ bán bất cứ token/NFT nào.

Holdstation không chịu trách nhiệm đối với bất kỳ thiệt hại trực tiếp hoặc gián tiếp phát sinh từ việc sử dụng nội dung bài viết này.