Như đã được đề cập ở bài viết trước đây, cuối tháng 8/2022, Rune Christensen, đồng sáng lập MakerDAO, đã đề cập đến kế hoạch Endgame trong bài viết “Con đường tuân thủ và con đường phân quyền: Tại sao Maker không có lựa chọn nào khác ngoài việc chuẩn bị thả nổi DAI”.

Qua đó Christensen muốn đưa MakerDAO phát triển theo hướng bền bỉ, phân quyền và phi tập trung. Nhưng điều đó sẽ tạo nên một tác động lớn đến giao thức DAI và các nền tảng DeFi phụ thuộc nhiều vào stablecoin này, chẳng hạn như Curve Finance.

Kế hoạch Endgame của MakerDAO

Mục tiêu của kế hoạch Endgame là cải thiện và phát triển giao thức để đạt đến trạng thái cân bằng tự duy trì nhằm đảm bảo tính ổn định và phi tập trung cho Maker nói chung cũng như DAI nói riêng, bảo vệ giao thức khỏi những sự kiện tương tự đã từng xảy ra với Tornado Cash nếu tiếp tục lệ thuộc vào USDC.

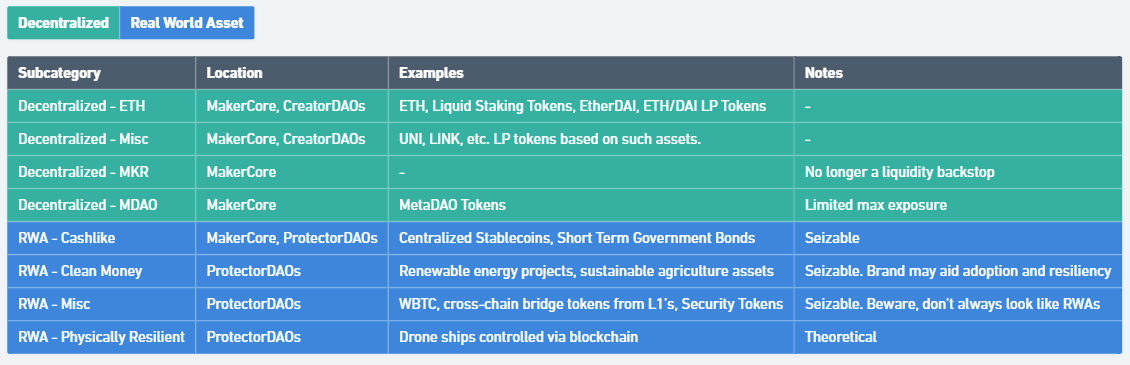

Theo Tổng quan đầy đủ Kế hoạch Endgame v3, Christensen hướng tới biến DAI thành một tài sản thả nổi tự do, một "đơn vị tiền tệ quốc tế khách quan" (a unbiased world currency). Với bước đầu tập trung vào yếu tố "đơn vị tiền tệ quốc tế" khi DAI sẽ được thế chấp bằng tài sản trong thế giới thực (RWA - Real World Assets), không đặt giới hạn về mức độ rủi ro của các RWA và tiếp tục duy trì tỉ giá 1:1 giữa DAI với đồng đô la trong vòng khoảng 3 năm.

Sau đó chuyển sang tập trung vào yếu tố “khách quan” bằng cách cho phép DAI chệch ra khỏi peg và các giới hạn cứng cho sự liên quan của tài sản thế chấp đến RWA phải được đặt ra.

Bởi vì các RWA dựa trên hệ thống tài chính truyền thống, nơi các cơ quan quản lý có thể tận dụng sự liên kết này để điều chỉnh hoặc loại bỏ khả năng hoạt động của một dự án tiền điện tử. Do đó khi Christensen đề cập đến việc giảm mức độ rủi ro từ RWA, có thể hiểu răng cần giảm các khoản đầu tư/tài sản thế chấp mà các cơ quan quản lý thu giữ hay đóng băng. Đồng thời gia tăng tài sản thế chấp phi tập trung bảo chứng cho DAI. Qua đó làm tăng tính bền vững cho Maker.

Rune tin rằng cách duy nhất để đảm bảo một giới hạn cứng về sự liên quan của tài sàn thế chấp với RWA là thả DAI. Nếu DAI không được đáp ứng được nhu cầu thông qua tài sản thế chấp phi tập trung, việc mất peg sẽ không thể tránh khỏi. Và để hỗ trợ việc thả nổi DAI thành công được hỗ trợ bởi hai của hai công cụ:

- MetaDAO và các MetaDAO token: MetaDAO tạo ra một nền kinh tế phi tập trung được điều hành bởi các tổ chức phi tập trung không bị kiểm soát bởi các cơ quan chức năng. Yield Farming từ MetaDAO sẽ là yếu tố chính để khuyến khích việc tạo thêm DAI từ tài sản thế chấp phi tập trung, khuyến khích người dùng nắm giữ và sử dụng DAI.

- Protocol Owned Vault: Một giao thức chiến lược giúp Maker tự tích lũy một lượng lớn Staked ETH nhờ đòn bẩy và theo đó có thể kiểm soát việc mint ra một lượng lớn DAI được thế chấp quá mức và phi tập trung hoàn toàn.

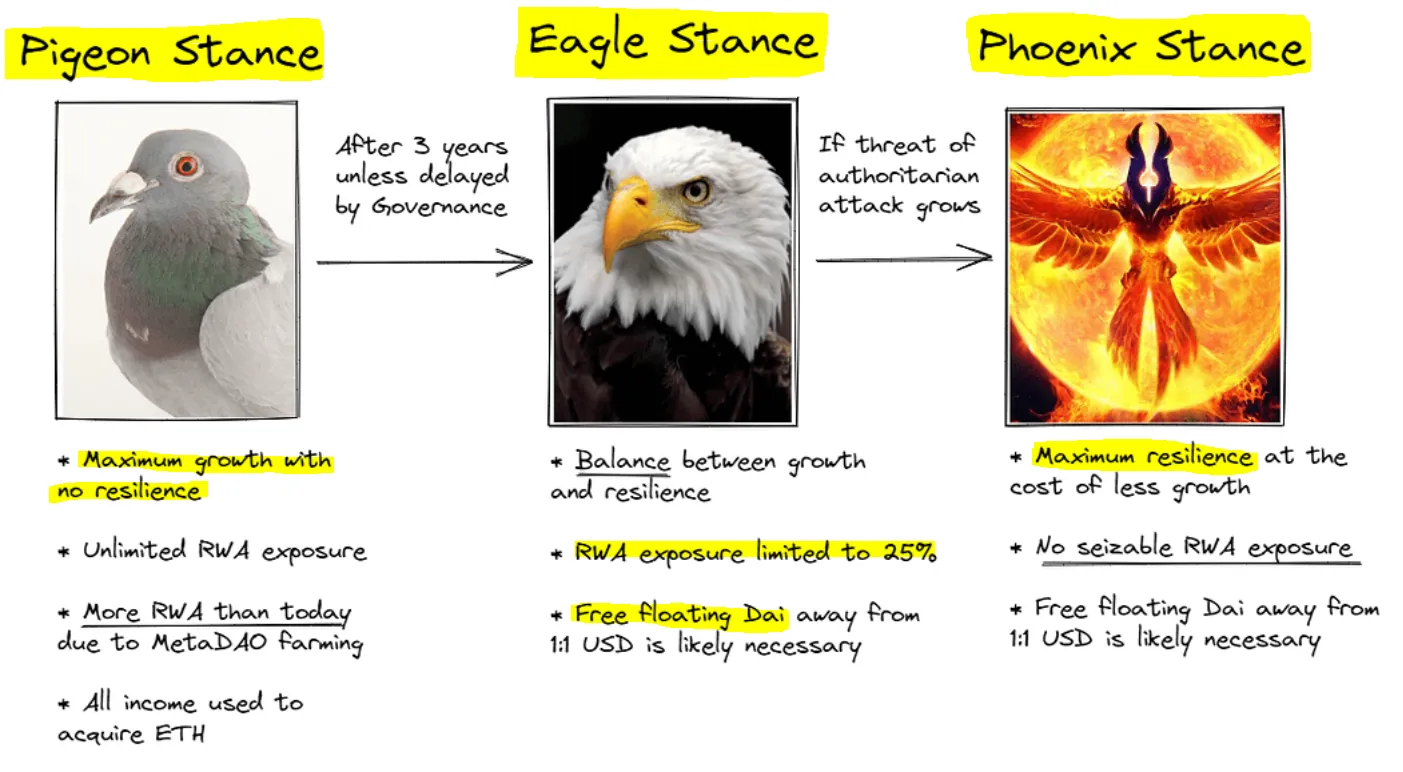

Kế hoạch thả nổi DAI được vạch ra với 3 trạng thái:

Trạng thái Bồ câu - Pigeon Stance:

- Tối đa khả năng phát triển và bỏ qua tính bền vững

- Không giới hạn liên quan đến RWA của tài sản thế chấp

- Mọi doanh thu sẽ được sử dụng để mua thêm ETH

- Theo dự tính, trạng thái này sẽ được duy trì trong 3 năm và chuyển sang trạng thái tiếp theo nếu không có thay đổi gì từ DAO

Trạng thái Đại bàng - Eagle Stance:

- Cân bằng giữa khả năng phát triển và tính bền vững

- Đặt giới hạn liên quan đến RWA của tài sản thế chấp ở mức 25%

- Thả nổi DAI khỏi USD có thể là điều cần thiết

- Và nếu giao thức đứng trước nguy cơ bị đe dọa bởi các cơ quan quản lý trạng thái tiếp theo sẽ được triển khai.

Trạng thái Phượng hoàng - Phoenix Stance:

- Tối đa hóa tính bền vững đổi lại với khả năng phát triển hạn chế hơn

- Đảm bảo không có một tài sản RWA nào có thể bị thu giữ bởi các cơ quan

- DAI có thể sẽ được thả nổi

Tóm lại, DAI sẽ tiếp tục duy trì tỷ giá 1:1 với đồng đô la trong ít nhất 3 năm nữa. Việc DAI được thả nổi tự do có khả năng xảy ra, nhưng chưa chắc chắn và khó có thể dự đoán được thời điểm chính xác vì phụ thuộc nhiều vào môi trường pháp lý trong tương lai.

Đòn bẩy cho cung và cầu của $DAI hiện tại

Trước khi đi đến những ảnh hưởng mà cơ chế mới này có thể tác động đến những nền tảng cung cấp thanh khoản khác, chúng ta cần có cái nhìn tổng quan về các động lực chính giúp chi phối ổn định trạng thái cung và cầu $DAI:

- DSR (DAI saving rate - tỷ lệ tiết kiệm DAI): tỷ lệ lợi tức người dùng nhận được khi nắm giữ $DAI (nguồn thưởng được trích từ Surplus Buffer). Nếu tỉ lệ này tăng sẽ kích cầu $DAI.

- PSM (Peg Stability Module) - cho phép người dùng hoán đổi trực tiếp một stablecoin nhất định sang $DAI với tỷ lệ cố định. Đối với hình thức này người dùng không có nghĩa vụ trả nợ để chuộc lại khoản thế chấp stablecoin, đơn giản chỉ là một giao dịch swap ⇒ giúp ổn định peg DAI nhưng đồng thời cũng tạo ra rủi ro đi kèm cho Maker khi nắm giữ nhiều stablecoin (tài sản thế chấp tập trung - có khả năng chịu tác động bởi pháp lý hoặc một số quy định khác).

- SFBR (Stability Fee Base Rate): Lãi suất cho vị thế vạy nợ. Tăng lãi suất ⇒ ít người vay ⇒ giảm cung (lượng $DAI mint thêm).

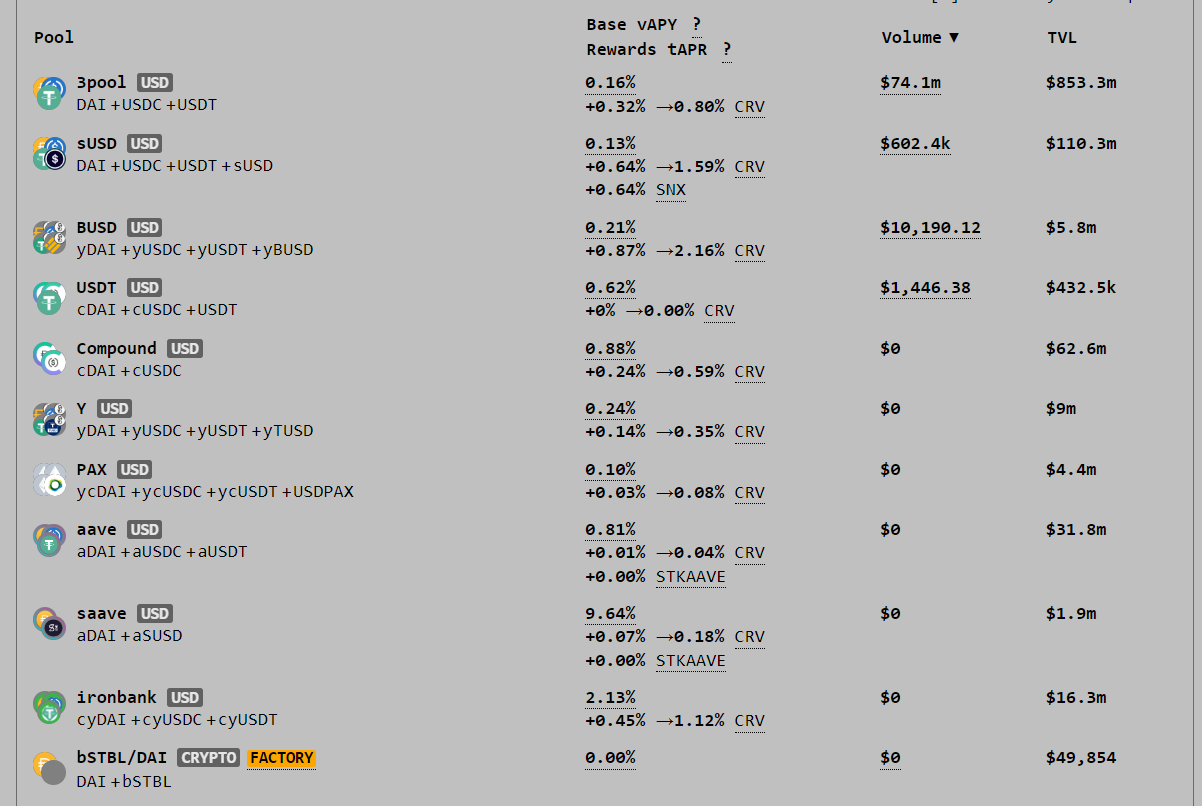

Ảnh hưởng $DAI thả nổi đến thanh khoản $DAI và token $DAI phái sinh trên Curve

Một khi $DAI thả nổi, giá trị $DAI sẽ không cố định 1:1 USD như trước mà phụ thuộc vào cung cầu. Bởi thế chuyện gì sẽ diễn ra giá trị $DAI bị giảm? Lúc này các nhà đầu tư sẽ có xu hướng bán $DAI ra ở mức giá tốt nhất có thể và thu lại tài sản thế chấp của mình. Trong trường hợp này, sẽ xuất hiện chênh lệch giá giữa các cặp thanh khoản DAI với giá thu mua DAI ở PSM ⇒ cơ hội dành cho các nhà giao dịch hưởng lợi từ chênh lệch giá.

Nếu thông qua PSM, bởi vì tỷ lệ cố định nên $DAI giảm đồng nghĩa đổi ra các stablecoin khác cũng theo giá trị giảm tương ứng. Thay vì thế họ sẽ chọn các pool thanh khoản và tiến hành rút USDC hoặc USDT để đổi lấy DAI trước khi tỷ lệ hai bên cân bằng, dẫn đến 3pool nắm giữ một lượng lớn $DAI. Thanh khoản USDC & USDT sẽ bị cạn kiệt ⇒ ảnh hưởng đến tỷ giá giao dịch giữa cặp USDC/USDT cũng như tăng Impermanent Loss (tổn thất tạm thời).

Một giải pháp được đặt ra dựa trên các điều kiện hiện tại như sau:

- Tách biệt $DAI ra khỏi 3Pool ⇒ thành lập basepool (USDC&USDT) và một meta pool (USDC&USDT)DAI. Từ đó thanh khoản tập trung của USDC+USDT có thể điều chỉnh độc lập với $DAI metapool. Điều này cũng giải quyết vấn đề thanh khoản cạn kiệt vì khối lượng tài sản cần có để đưa tỷ lệ cân bằng với PSM sẽ thấp hơn.

Ngoài ra, thả nổi đồng DAI cũng sẽ tạo ra những tác động lên token $DAI phái sinh. Nếu giá trị $DAI giảm, người vay chỉ cần trả một lượng thấp hơn giá trị ban đầu để thu hồi lại khoản thế chấp của mình (cùng số lượng token $DAI nhưng giá trị thấp hơn vì giá $DAI giảm) ⇒ việc đi vay trong trường hợp này rất lợi dẫn đến có thể người đi vay sẽ liên tục lặp lại chuỗi hành động - gửi tài sản thế chấp và vay $DAI, miễn là lượng tài sản thế chấp vẫn đảm bảo được thanh khoản. Cứ mỗi lần giá $DAI giảm, sẽ vay được nhiều $DAI hơn ⇒ gián tiếp làm giảm giá $DAI vì nguồn cung ra thị trường lớn. Bên cạnh đó, người cho vay có thể đối diện với khả năng không thu hồi được $DAI mà họ cung cấp bởi vì người đi vay không đóng vị thế của mình trước phi vụ "béo bở" như vậy.