Thời gian gần đây chắc hẳn cộng đồng tham gia đầu tư và quan tâm đến crypto không dưới một lần được nghe về từ khóa DeFi 2.0. Vậy DeFi 2.0 là gì? Khác gì so với DeFi 1.0 hiện tại? Tiềm năng ra sao? Có gì đáng mong đợi? Hãy cùng Holdstation tìm hiểu qua bài viết này nhé!

Defi 2.0 là gì?

DeFi 1.0 từng là một cách mạng trong việc cung cấp các dịch vụ tài chính phi tập trung cho bất kỳ ai có ví tiền mã hóa, tuy nhiên vẫn có những điểm yếu. Defi 2.0, nói một cách dễ hiểu, thì nó là một bản nâng cấp những hạn chế và khó khăn của của Defi nguyên bản.

Một ví dụ điển hình cho sự thành công của DeFi đó chính là Liquidity Pool (LP). Nó cho phép những người cung cấp thanh khoản được ăn chia fee giao dịch trên cặp thanh khoản mà người dùng cung cấp. Tuy nhiên, nếu tỉ giá của token thay đổi, những nhà cung cấp thanh khoản sẽ phải chịu rủi ro của việc lỗ tạm thời (Impermanent loss). DeFi 2.0 sẽ có giải pháp cho những rủi ro này và thậm chí còn đưa ra nhiều hơn những lợi ích cho người dùng để khuyến khích mọi người đầu tư vào các LP nhiều hơn nói riêng và toàn bộ Defi nói chung.

Hạn chế của Defi 1.0

Đầu tiên hãy cùng Holdstation nhìn lại những hạn chế của DeFi 1.0 để hiểu lí do tại sao DeFi 2.0 lại ra đời:

Khả năng mở rộng: Các Defi trên các blockchain có lưu lượng truy cập cao và fee giao dịch đắt đỏ. Điều này đã dẫn đến sự trải nghiệm và dịch vụ cho người dùng trở nên chậm chạp và tốn kém.

Các oracle và thông tin của bên thứ ba: Các sản phẩm tài chính phụ thuộc nhiều vào dữ liệu bên ngoài cần những oracles có chất lượng cao.

Tập trung hoá: Ngày càng trở lên phi tập trung luôn là một mục tiêu trong DeFi. Tuy nhiên, nhiều dự án vẫn chưa áp dụng các nguyên tắc của DAO (Khả năng tự trị phi tập trung).

Sự bảo mật: Nhiều người dùng sử dụng DeFi nhưng số lượng biết và hiểu những rủi ro của nó thì không nhiều. Có những nhà đầu tư thậm chí đã stake hàng nghìn đô vào các smart contract nhưng lại không thực sự biết nó có an toàn hay không. Trong khi những nơi được kiểm định về sự an toàn và bảo mật thì lại có xu hướng không đem lại nhiều lợi nhuận.

Tính thanh khoản: Thị trường và các LP được trải rộng trên các blockchain và nền tảng khác nhau đã làm phân tách tính thanh khoản. Trong hầu hết các trường hợp, các token được đặt trong các LPs không thể được sử dụng ở bất kỳ nơi nào khác, tạo ra sự kém hiệu quả về vốn.

Vì sao Defi 2.0 lại quan trọng?

Mục đích của DeFi là giảm bớt các rào cản gia nhập và tạo ra các cơ hội kiếm tiền mới cho những người dùng và nhà đầu tư crypto. Đặc biệt hữu dụng với những người dùng không được ngân hàng truyền thống cho vay, Defi sẽ giải quyết vấn đề này.

DeFi 2.0 quan trọng vì có khả năng dân chủ hóa tài chính mà không gây ra rủi ro đến bên cho vay. Bên cạnh đó Defi 2.0 có thể cải thiện những vấn đề mà người dùng và các nhà đầu tư đã từng phải trải qua trước đây ở DeFi 1.0.

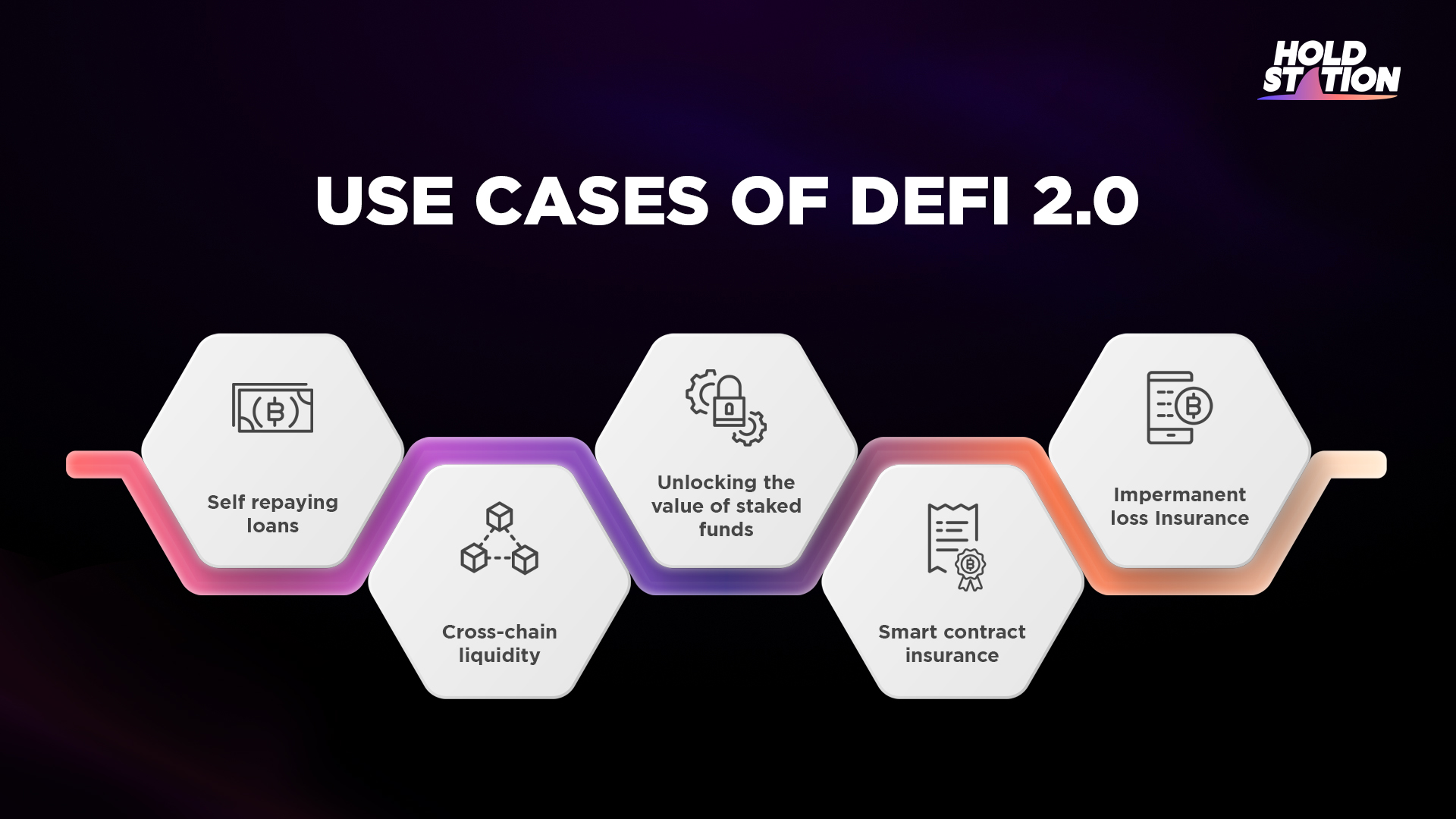

Use cases nổi bật của DeFi 2.0

Tính thanh khoản đa chuỗi

DeFi 2.0 sẽ cho phép việc liên kết đa chuỗi để đánh vào điểm yếu về tính thanh khoản thấp của DeFi 1.0. Các blockchain khác nhau có thể kết nối với nhau thông qua các layer của smart contract và LP. Người dùng từ đó mà có thể tiếp cận được với nhiều loại tài sản hơn thay vì chỉ với 1 loại token duy nhất. Việc thiếu tính thanh khoản của tài sản trên chuỗi có thể dễ dàng giải quyết thông qua việc giao dịch giữa các pool trên các chain khác nhau.

Mở khóa giá trị của các khoản tiền đã được stake

Nếu bạn đã từng stake một cặp token trong một bể thanh khoản, bạn sẽ nhận lại được token LP. Với DeFi 1.0, bạn có thể stake LP trong một nơi khai thác lợi suất để cộng gộp lợi nhuận của mình. Trước khi có DeFi 2.0, đây là cách mà chuỗi trích xuất giá trị. Hàng triệu USD bị khóa trong các bể cung cấp thanh khoản, mở ra cơ hội cho các ý tưởng cải hiện hiệu quả sử dụng vốn.

DeFi 2.0 đã tiến thêm một bước nữa, sử dụng các token LP của các nơi khai thác lợi suất làm tài sản thế chấp. Nó có thể thế chấp cho một khoản vay tiền mã hóa từ một giao thức cho vay hoặc để đúc các token trong một quy trình tương tự như MakerDAO (DAI). Mỗi dự án có một cơ chế chi tiết khác nhau, nhưng ý tưởng chung là các token LP được mở khóa giá trị cho những cơ hội mới trong khi vẫn tạo ra APY.

Bảo hiểm hợp đồng thông minh

Thực hiện thẩm định nâng cao về các hợp đồng thông minh là rất khó trừ khi bạn là một nhà phát triển có kinh nghiệm. Nếu không có kiến thức này, bạn chỉ có thể đánh giá một phần của dự án. Điều này tạo ra rủi ro khá lớn khi đầu tư vào các dự án DeFi. Với DeFi 2.0, bạn có thể mua bảo hiểm DeFi trên các hợp đồng thông minh cụ thể.

Hãy tưởng tượng bạn đang sử dụng một công cụ để tối ưu hóa lợi nhuận và bạn đã stake các token LP trong hợp đồng thông minh của nó. Nếu hợp đồng thông minh bị hack, tất cả các khoản tiền gửi của bạn có thể bị mất. Một dự án bảo hiểm có thể cung cấp một khoản đảm bảo cho khoản tiền gửi của bạn bằng yield farm với một khoản phí. Lưu ý, điều này sẽ chỉ dành cho một hợp đồng thông minh cụ thể. Thông thường, bạn sẽ không nhận được khoản thanh toán nếu LP contract chưa được chấp thuận. Tuy nhiên, nếu hợp đồng yield farm chưa được chấp thuận nhưng được bảo hiểm, thiệt hại của bạn có thể sẽ được bù đắp.

Bảo hiểm lỗ tạm thời

Nếu bạn đầu tư vào một bể thanh khoản và bắt đầu khai thác, bất kỳ thay đổi nào về tỷ lệ giá của hai token bạn đã khóa đều có thể dẫn đến tổn thất tài chính. Quá trình này được gọi là lỗ tạm thời hoặc tổn thất tạm thời, nhưng các giao thức DeFi 2.0 đang khám phá ra các phương pháp mới để giảm thiểu rủi ro này.

Ví dụ: hãy tưởng tượng nếu thêm một token vào một LP mà bạn không cần thêm theo một cặp. Giao thức sẽ thêm native token của chúng làm mặt còn lại của cặp. Sau đó, bạn và cả giao thức sẽ nhận được phí từ các giao dịch hoán đổi..

Theo thời gian, giao thức sử dụng phí của họ để xây dựng quỹ bảo hiểm nhằm đảm bảo khoản tiền gửi của bạn trước những tác động của các khoản lỗ tạm thời. Nếu không có đủ phí để thanh toán các khoản lỗ, giao thức có thể tạo ra các token mới để trang trải chúng. Nếu có dư thừa token chúng có thể được lưu trữ để sử dụng sau, hoặc đốt để giảm nguồn cung.

Các khoản cho vay được tự động chi trả

Thông thường, vay tiền thường liên quan đến những rủi ro về thanh lý và lãi suất. Nhưng với DeFi 2.0, điều này không cần thiết phải như vậy. Ví dụ: hãy tưởng tượng bạn nhận một khoản vay trị giá 100 USD từ một người cho vay crypto. Người cho vay cung cấp cho bạn 100 USD bằng crypto nhưng yêu cầu 50 USD làm tài sản thế chấp. Sau khi bạn cung cấp khoản tiền gửi của mình, người cho vay có thể sử dụng số tiền này để nhận lãi và lãi này có thể dùng để trả cho khoản vay của bạn. Sau khi người cho vay đã kiếm được 100 USD bằng tiền mã hóa của bạn cộng với khoản phụ trội dưới dạng phí bảo hiểm, khoản tiền gửi của bạn sẽ được trả lại. Không có bất cứ rủi ro thanh lý nào ở đây. Nếu token làm tài sản thế chấp giảm giá trị, thì sẽ chỉ mất nhiều thời gian hơn để khoản vay được trả hết.

Ai sẽ kiểm soát DeFi 2.0?

Với tất cả các tính năng và use cases như đã đề cập ở trên, câu hỏi đặt ra là ai sẽ kiểm soát DeFi 2.0? Vâng, đã nói đến blockchain là nói đến sự phi tập trung. DeFi cũng không phải ngoại lệ. Một trong những dự án đầu tiên của DeFi 1.0 là MakerDAO (DAI) đã thiết lập một tiêu chuẩn cho phong trào. Giờ đây, việc cộng đồng quyết định các vấn đề trong dự án ngày càng phổ biến.

Nhiều token nền tảng cũng hoạt động như token quản trị, cung cấp cho người nắm giữ quyền biểu quyết. Thật hợp lý khi kỳ vọng rằng DeFi 2.0 sẽ mang lại nhiều sự phi tập trung hơn trong lĩnh vực này. Tuy nhiên, các quy định của pháp luật đang ngày càng được siết chặt hơn.

Những rủi ro của Defi 2.0 là gì và làm thế nào để ngăn chặn chúng?

Giống như DeFi 1.0, các dự án DeFi 2.0 cũng có nhiều rủi ro. Dưới đây là một số cách phổ biến và quan trọng để bạn có thể làm để giữ an toàn cho bản thân.

Các hợp đồng thông minh mà bạn tương tác có thể có cửa hậu, điểm yếu hoặc bị tấn công

Sự kiểm định qua loa và sơ xài không bao giờ là đủ cho việc đảm bảo sự an toàn của dự án. Nghiên cứu càng nhiều về dự án và hiểu rằng việc đầu tư luôn tiềm ẩn những rủi ro là vô cùng cần thiết.

Các quy định có thể ảnh hưởng đến các khoản đầu tư của bạn

Các chính phủ và cơ quan quản lý trên toàn thế giới đang quan tâm đến hệ sinh thái DeFi. Mặc dù quy định và luật pháp có thể mang lại sự an toàn và ổn định cho crypto, nhưng một số dự án có thể phải thay đổi các dịch vụ của họ dưới dạng các quy tắc mới của chính phủ từng vùng.

Lỗ tạm thời

Ngay cả với bảo hiểm IL (lỗ tạm thời), DeFi vẫn là một rủi ro lớn đối với bất kỳ ai muốn tham gia vào khai thác thanh khoản. Rủi ro không bao giờ có thể được giảm thiểu hoàn toàn. Vậy nên việc chuẩn bị tâm lý cho những sự mất mát là không bao giờ thừa.

Một ví dụ về DeFi 2.0

Những sản phẩm DeFi nổi tiếng mà đa số người dùng crypto đều biết như: Curve Finance, Aave, sushi swap,... là những nền tảng đã đóng góp rất nhiều vào việc cải tiến công nghệ trong các sản phẩn DeFi, thế nhưng những hoạt động như khai thác thanh khoản vẫn chưa đem lại được lợi nhuận bền vững. Giải quyết những hạn chế vốn có của DeFi 1.0. Olympus DAO đã ra đời và trở thành 1 ví dụ kinh điển cho DeFi 2.0.

Holdstation sẽ sớm cập nhật bài phân tích chi tiết về dự án này!

Tổng kết

Mặc dù đã có nhiều dự án thành công trong không gian DeFi, nhưng chúng ta vẫn chưa tìm thấy và khai thác hết tiềm năng của DeFi 2.0. Chủ đề này vẫn còn phức tạp đối với hầu hết người dùng và bạn không nên sử dụng các sản phẩm tài chính nếu như chưa có đủ hiểu biết. Vẫn còn nhiều việc phải làm để có một quy trình đơn giản, đặc biệt là cho người dùng mới. Đã có những cách mới để giảm rủi ro và tạo ra APY hấp dẫn, nhưng chúng ta cũng sẽ phải chờ xem liệu DeFi 2.0 có làm được đầy đủ những gì nó hứa hẹn hay không.